La gestione contabile delle quote di emissione di gas ad effetto serra

In attuazione del Protocollo di Kyoto, un trattato internazionale in materia ambientale risalente all’11 settembre del 1997, è stata introdotta in Italia la disciplina istituente le quote di #emissione del #gas ad effetto serra attraverso il Decreto Legislativo 4 aprile 2006, n. 216, che recepisce la Direttiva 2003/87/CE, ora superato dal Decreto Legislativo 13 marzo 2013, n.30.

La disciplina è di fatto uno strumento volto a regolare l’emissione di CO2 e condurre le scelte di investimento verso impianti produttivi e tecnologie a basso impatto ambientale istituendo quello che vuole essere un sistema di disincentivazione all’inquinamento. Il sistema si basa sull’EU ETS (European Emission Trading System), ovvero un cap and trade scheme che fissa un limite massimo all’emissione di CO2 e distribuisce alle autorità nazionali competenti un corrispondente numero di quote.

Queste quote hanno validità pluriennale e vengono redistribuite gratuitamente dalle autorità nazionali competenti alle società coinvolte nella disciplina, in base a dei criteri specifici per ogni settore interessato.

Un apposito principio contabile, l’OIC 8, si occupa di stabilire come queste quote e l’operatività ad esse sottostante, vadano rilevate in contabilità (https://www.fondazioneoic.eu/wp-content/uploads/2011/02/OIC-8-Le-quote-di-emissione-di-gas-ad-effetto-serra.pdf)

Riportiamo di seguito un riepilogo delle principali operazioni inerenti la fattispecie e un esempio di rilevazione contabile.

- Ricezione delle quote a titolo gratuito da parte dell’autorità nazionale.

Se la società riceve quote di emissione assegnate gratuitamente dall’autorità nazionale competente queste saranno rilevate solamente nei conti d’ordine, al valore di mercato alla data di emissione, registrando un impegno a produrre CO2 in misura uguale o inferiore alle quote ricevute. Tale impegno sarà cancellato dai conti d’ordine alla fine dell’esercizio.

Es. una società che riceve 2.000 quote al valore, al momento dell’emissione, di 10€ / quota dovrà rilevarle come segue:

- Rilevazione del debito verso l’autorità nazionale per l’emissione eccessiva di gas ad effetto serra.

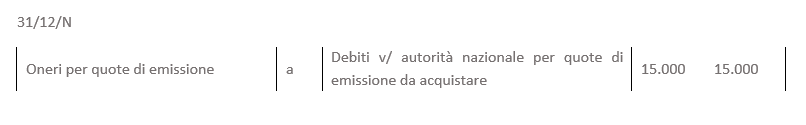

Al 31/12/N la società avrà a disposizione l’effettivo quantitativo di CO2 emessa, e dovrà rilevare l’eventuale costo relativo all’obbligo di consegnare le quote all’autorità competente (da riclassificarsi in B14 – Oneri diversi di gestione) in contropartita al debito verso l’autorità competente (da riclassificarsi in D14 – Altri debiti).

Proseguendo con l’esempio di cui sopra, supponendo che la società a fine esercizio abbia emesso gas ad effetto serra per un totale di 3.000 quote, del valore (al 31/12/N) di 15€ / quota dovrà rilevare un costo per 1000 quote (3000 effettivamente utilizzate – 2.000 già concesse gratuitamente dall’autorità nazionale) al valore delle singole al 31/12/N come segue:

- Saldo del debito verso l’ente erogatore al 31/12/N+1 mediante l’acquisto di nuove quote.

Il debito così rilevato dovrà essere saldato entro il 30/04/N+1 dalla società attraverso l’acquisto sul mercato di ulteriori quote o l’utilizzo di quote gratuite fornite nell’esercizio N+1 alla società dall’ente erogatore.

In particolare, nell’ipotesi di copertura del debito mediante l’acquisto di quote nell’esercizio N+1 si consideri l’esempio cui sopra. Si ipotizzi che nell’esercizio N+1 la società acquisti le 1.000 quote mancanti ad un prezzo di 12 € / quota, la scrittura sarà la seguente:

Dal momento che nell’anno N è già stato rilevato in contabilità un costo per Euro 15.000 la società che si trova ad acquistare le 1.000 quote alla quotazione inferiore di 12 € / quota nell’aprile N+1 e, di conseguenze, a sostenere un costo effettivo di Euro 12.000, si troverà a dover rilevare una sopravvenienza pari ad Euro 3.000.

L’acquisto delle quote da parte della società vede in contropartita la voce “Debiti commerciali” da riclassificarsi in D7 – Debiti verso fornitori, a seconda della natura del fornitore e della sua localizzazione potrebbe essere applicata l’IVA sull’acquisto, come nel caso d’esempio, pari al 22%.

- Acquisto o vendita nel corso dell’esercizio di quote d’emissione.

Nel corso dell’esercizio la società potrebbe decidere di acquistare o vendere quote di emissione rilevando l’operazione in contabilità come segue:

Gli oneri per quote di emissione vanno rilevati alla voce B – 14 Oneri diversi di gestione; mentre i ricavi per la vendita di quote di emissione vanno rilevati alla voce A – 5 Altri ricavi e proventi.

La società che dovesse, al 31/12/N, detenere una quantità di quote di emissione maggiori rispetto a quelle effettivamente impiegate nel corso dell’esercizio può decidere di vendere le quote, ovvero conservarle per l’esercizio successivo. Nel caso le quote rinviate all’esercizio successivo siano state acquistate a titolo oneroso la società che desidera conservarle per l’esercizio successivo dovrà rilevare nell’esercizio solamente il costo di competenza e riscontare il resto.

Considerando i recenti sviluppi sul mercato dell’energia, con i prezzi del gas e dell’energia elettrica che hanno subito un’impennata negli ultimi mesi, il costo d’acquisto delle quote di emissione rappresenta un’altra voce importante nei bilanci delle aziende. Considerando anche il trend in aumento del valore delle quote sui principali mercati europei risulta evidente come tale disciplina, e la sua corretta gestione contabile, assumerà sempre più rilevanza all’interno dell’informativa di bilancio.

Post scritto da:

Dott. Luca Cracco