Super ACE per il 2021 ma attenzione al recupero

INTRODUZIONE

Il D.L. 73/2021 è intervenuto incrementando notevolmente, ma con effetto per il solo periodo d’imposta 2021, la nota agevolazione ACE (Aiuto alla Crescita Economica) prevedendo che gli incrementi rilevati nell’anno possano beneficiare di un’aliquota del 15,00%, in luogo dell’ordinario 1,30%, con un limite di 5 milioni di euro di incrementi agevolabili.

Con riguardo invece agli incrementi registrati sino al periodo d’imposta 2020 continua ad applicarsi la disciplina ordinaria.

L’agevolazione punta ancora una volta ad incentivare le imprese a finanziare la propria attività mediante l’utilizzo di capitale proprio rispetto al capitale di debito, attraverso la deduzione dal reddito imponibile di un importo corrispondente al c.d. rendimento nozionale del nuovo capitale proprio rispetto a quello esistente al 31/12/2010.

La nuova versione potenziata prevede però un meccanismo di restituzione di quanto goduto, teso a scoraggiare i meccanismi di immissione solo temporanea di risorse in società.

Del pari un ulteriore aspetto di interesse è rappresentato dalla possibilità di trasformare l’agevolazione in un credito di imposta.

Nel prosieguo vengono evidenziati i tratti salienti della disciplina e le novità introdotte dall’art. 19, co. da 2 a 7, del D.L. 73/2021.

AMBITO DI APPLICAZIONE

Il D.L. 73/2021 nulla dispone con riferimento all’ambito soggettivo delle nuove disposizioni, pertanto resta confermato che possono beneficiare dell’agevolazione maggiorata sia i soggetti IRES che i soggetti IRPEF (in contabilità ordinaria) già possibili fruitori dell’ACE ordinaria.

L’agevolazione maggiorata spetta solo con riferimento agli incrementi di capitale proprio registrati nel periodo d’imposta successivo a quello in corso al 31.12.2020, trattasi pertanto:

- del 2021, per i soggetti con periodo d’imposta coincidente con l’anno solare;

- dal periodo 2021/2022, per i soggetti con periodo d’imposta non coincidente con l’anno solare.

La base di calcolo è rappresentata dalla variazione in aumento del capitale proprio rispetto a quello esistente alla chiusura del periodo d’imposta precedente. Ciò differentemente dalla disciplina ordinaria per cui rilevano le variazioni registrate a partire dal periodo d’imposta 2011, per le società di capitali, e nel quinquennio 2011 – 2015 per le società di persone.

Pertanto assumono rilevanza solamente gli incrementi registrati nel 2021, pari alla differenza tra:

- la base ACE al 31.12.2021 (o al termine dell’esercizio 2021/2022 per i soggetti non solari);

- la base ACE al 31.12.2020 (o al termine dell’esercizio 2020/2021 per i soggetti non solari).

In assenza di diverse disposizioni gli incrementi di capitale proprio rilevanti ai fini del calcolo del rendimento nozionale sono rappresentati da:

- conferimenti in denaro dei soci;

- rinunce dei soci ai crediti;

- utili accantonati a riserva, con esclusione delle riserve indisponibili.

A tale riguardo si precisa che tra le riserve indisponibili ai fini dell’agevolazione figurano, tra le altre, anche le riserve di rivalutazione.

E’ tuttavia necessario rilevare come il co. 2 dell’art. 19 D.L. 73/2021 abbia previsto che “nel periodo d’imposta successivo a quello in corso al 31 dicembre 2020, gli incrementi del capitale proprio rilevano a partire dal primo giorno del periodo d’imposta”.

Tale novità risulta particolarmente significativa in tutti quei casi in cui, nella disciplina ordinaria, gli incrementi realizzati siano da ragguagliare pro rata temporis a partire dalla data di effettivo versamento, quali tipicamente i nuovi conferimenti dei soci in denaro.

Ciò significa che ad es. un conferimento in denaro versato in data 30/06/2021 per € 500.000,00 entra nel conteggio per intero, come se fosse stato versato in data 01/01/2021, invece di dover essere ragguagliato ad anno.

Il secondo comma dell’art. 19 prosegue peraltro precisando che “la variazione in aumento del capitale proprio rileva per un ammontare massimo di 5 milioni di euro indipendentemente dall’importo del patrimonio netto risultante dal bilancio”.

Il rendimento nozionale massimo ammonta quindi a Euro 750.000,00 (= Euro 5.000.000,00*15,00%) a cui corrisponde un risparmio d’imposta massimo per i soggetti IRES pari a Euro 180.000,00 (= 750.000,00*24,00%).

Peraltro la relazione al Relazione al D.L. 73/2021 precisa che laddove il limite venisse superato, l’eccedenza segue le regole di determinazione ordinarie con aliquota dell’1,30%.

Per il solo 2021, pertanto, la deduzione ACE sarà pari alla somma di due componenti:

- l’incremento registrato nel 2021 con coefficiente maggiorato al 15,00%;

- la base ACE al 31.12.2020 con coefficiente ordinario al 1,30%.

A riguardo tuttavia non vi sono indicazioni se, in caso di superamento della soglia di 5 milioni di euro:

- si debba o meno ragguagliare i versamenti pro rata temporis per la quota eccedente; e in caso di risposta affermativa;

- a quale dei versamenti debba essere imputato il ragguaglio: se a quelli cronologicamente anteriori oppure a quelli per effetto dei quali il limite viene superato.

DEDUZIONE DALL’IMPONIBILE O CREDITO D’IMPOSTA

L’agevolazione può essere fruita dall’impresa alternativamente:

- quale deduzione dal reddito imponibile IRES o IRPEF;

- quale credito d’imposta, calcolato applicando al rendimento nozionale del 2021 le aliquote IRES o IRPEF.

Quest’ultima opzione rappresenta una delle novità introdotte dal D.L. 73/2021 al co. 3 dell’art. 19, mutuata dalle regole di cui al D.M. 03.08.2017 in materia di trasformazione delle eccedenze ACE in un credito d’imposta da utilizzare a riduzione dei versamenti IRAP.

La quantificazione del beneficio non varia a seconda dell’opzione prescelta, ma nel caso di opzione per il credito d’imposta la fruizione può avvenire in via anticipata.

Infatti, a norma del medesimo co. 3, il credito d’imposta può essere utilizzato, previa comunicazione all’Agenzia delle Entrate, a partire “dal giorno successivo a quello dell’avvenuto versamento del conferimento in denaro o dal giorno successivo alla rinuncia o alla compensazione di crediti ovvero dal giorno successivo alla delibera dell’assemblea di destinare, in tutto o in parte, a riserva l’utile di esercizio”, ciò in notevole anticipo rispetto alla deduzione dall’imponibile che verrà in essere al momento del versamento del saldo delle imposte relativo al 2021.

Si precisa inoltre che il credito d’imposta può essere, alternativamente:

- utilizzato in compensazione nel modello F24 senza limiti di importo;

- richiesto a rimborso;

- ceduto a terzi (con facoltà di successiva cessione del credito ad altri soggetti, ed è usufruito dal cessionario con le stesse modalità previste per il soggetto cedente).

Il credito d’imposta deve essere indicato nella dichiarazione dei redditi e non concorre alla formazione del reddito d’impresa né della base imponibile IRAP.

MECCANISMI DI RECUPERO DELL’AGEVOLAZIONE

Da ultimo si segnala che l’art. 19, co. 4 e 5, del D.L. 73/2021 prevede appositi meccanismi di recupero dell’agevolazione finalizzati al ricalcolo della stessa e al riversamento del beneficio, in tutto o in parte, in modo da scoraggiare situazioni di abuso caratterizzate da immissione solo temporanea di risorse in società.

Il recupero opera nel momento in cui vi siano riduzioni del patrimonio netto nei due periodi successivi al 2021, periodo d’imposta di fruizione dell’agevolazione maggiorata, quindi, per i soggetti solari, il 2022 ed il 2023.

La norma opera solo a seguito di riduzione del patrimonio netto per cause diverse dalle perdite di bilancio, quindi, in buona sostanza, a seguito di distribuzioni di riserve ai soci.

Il meccanismo di recupero per chi fruisce dell’agevolazione tramite riduzione del reddito imponibile scatta nel momento in cui vi è una riduzione della base ACE del 2022 e del 2023 rispetto a quella esistente alla fine del 2021.

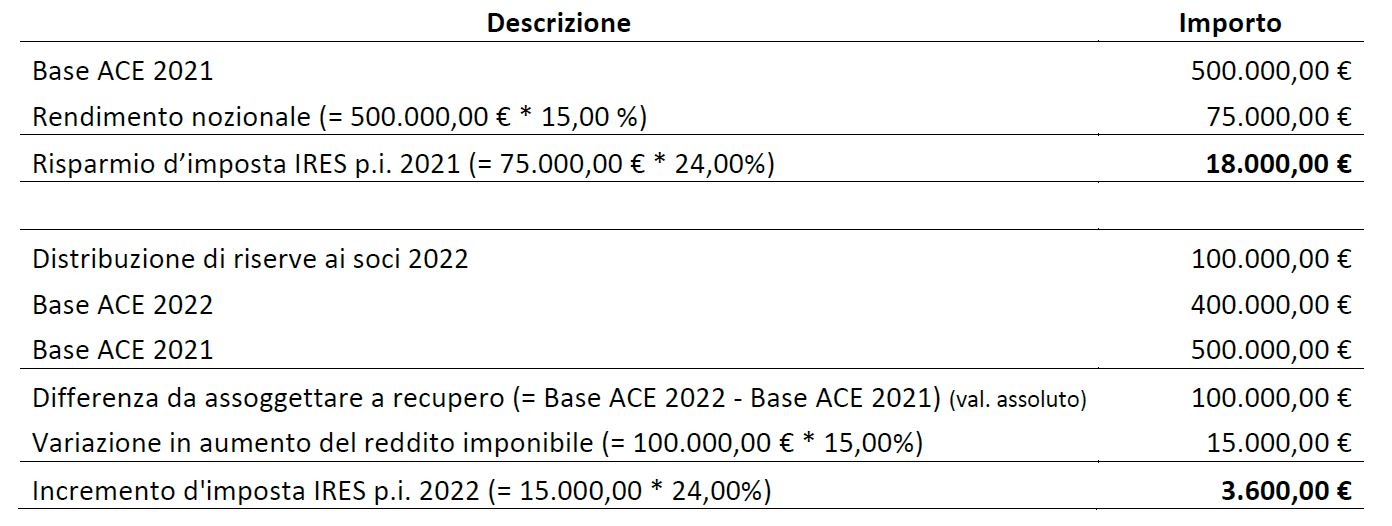

La seguente esemplificazione chiarisce il meccanismo di applicazione del recupero per una società di capitali:

Il procedimento per il recupero previsto per il 2023, in caso di ulteriori distribuzioni di riserve ai soci, è del tutto analogo con la precisazione che la variazione in aumento del reddito deve avvenire al netto di quella già effettuata nel 2022.

Nel caso invece in cui si sia optato per il credito d’imposta il meccanismo di recupero, oltre che nelle ipotesi sopra delineate riferite alla riduzione della base ACE del 2022 e del 2023 rispetto a quella esistente alla fine del 2021, scatta anche nel caso in cui vi sia una riduzione della base ACE del 2021 rispetto a quella esistente alla fine del 2020.

Rispetto alla fruizione sotto forma di riduzione del reddito imponibile, la procedura di prevista per chi opta per il credito d’imposta vede quindi l’ulteriore casistica in cui vi siano distribuzioni nel 2021.

Ciò in quanto, come in precedenza evidenziato, il credito d’imposta può essere utilizzato a partire dal giorno successivo a quello dell’avvenuto versamento del conferimento e quindi si vuole evitare che, già nel corso del 2021, la società utilizzi il credito d’imposta (ad esempio in compensazione in F24) per poi procedere in corso d’anno a restituire ai soci i versamenti effettuati.

La conseguenza risulta essere quindi una restituzione proporzionale del credito in misura proporzionale alle riduzioni verificatesi con un meccanismo di calcolo identico a quello sopra illustrato.

CONCLUSIONI

L’incremento dell’agevolazione per il 2021 è senz’altro da accogliere con favore, pianificando per tempo eventuali ricapitalizzazioni o le politiche di distribuzione dei dividendi. È tuttavia necessario essere consapevoli che gli ulteriori versamenti fatti da parte dei soci debbono essere mantenuti in società quantomeno per un biennio per evitare di incorrere nei meccanismi di restituzione, tramite variazione in aumento del reddito imponibile dei periodi d’imposta successivi, o di restituzione del credito d’imposta eventualmente fruito.

Post scritto da:

Post scritto da:

Dott. Cavedon Tobia

Dottore commercialista