Tra le numerose novità che interesseranno i bilanci 2016, l’introduzione del criterio di valutazione del costo ammortizzato, rappresenta sicuramente uno degli aspetti più innovativi e se vogliamo “rivoluzionari”.

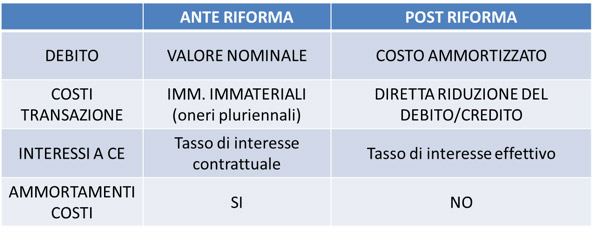

Trattasi di un nuovo criterio di valutazione, di evidentissima derivazione IAS, che riguarderà i titoli immobilizzati e, soprattutto, i debiti e i crediti. Per questi ultimi dovremmo abbandonare (salvo esenzioni) criteri assoluti che ritenevamo scritti sulla roccia, ossia il valore nominale per i debiti e il valore di presunto realizzo per i crediti.

Spiegare il costo ammortizzato non è impresa facile, e il rimando del codice civile (art. 2426 c.2) alla definizione data dallo IAS 39 (paragrafo 9), vi assicuro non aiuta molto.

Dal mio punto di vista, il costo ammortizzato è un mix di 4 elementi, alcuni a noi già noti, altri meno:

- il valore nominale del credito/debito;

- i costi iniziali;

- il fattore tempo e

- il fattore mercato.

Vediamo cosa rappresentano e come vadano combinati per l’applicazione del metodo.

Il VALORE NOMINALE è il valore contrattuale del credito o del debito. Tuttavia a differenza del passato tale valore deve inizialmente essere nettato di tutti i COSTI INIZIALI connessi all’operazione (costi di istruttoria, commissioni, spese legali ecc.). In passato tali costi venivano capitalizzati come oneri pluriennali e quindi ammortizzati (o tuttalpiù riscontati), ora vanno invece a decurtare il valore iniziale di iscrizione del credito o debito.

A questo punto però il piano di rimborso del debito (o di incasso del credito) deve essere rivisto per il fatto che il valore iniziale è diverso. E qui entra in gioco il terzo fattore, ossia il TEMPO.

Secondo una logica prettamente finanziaria (aspetto a cui non siamo invero molto abituati) dobbiamo “spalmare” i costi iniziali lungo tutta la durata del credito o del debito tenendo conto del fattore temporale. Per fare questo dobbiamo:

- mappare tutti i flussi connessi al credito/debito dalla nascita all’estinzione;

- trovare un tasso di interesse “effettivo” che porti a zero la differenza tra valore iniziale e l’attualizzazione di tutti i flussi.

In pratica dobbiamo trovare un tasso “effettivo” che mi consenta di “rettificare” l’interesse nominale previsto dal contratto in modo da ricomprendere anche la quota parte dei costi iniziali di competenza di ogni periodo. Insomma, permettetemi la semplificazione, è una sorta di TAEG, ossia un tasso che rappresenta il costo effettivo del debito (o il ricavo effettivo del credito) dato da interesse nominale più costi connessi all’operazione. Per semplificarci la vita, in Excel tale tasso è facilmente calcolabile con la formula “tir.cost”. Il metodo del tasso di interesse effettivo evidenzia proprio il concetto di “costo ammortizzato”.

Ma all’appello, manca ancora una componente: IL MERCATO. La norma infatti richiede l’applicazione del costo ammortizzato “tenendo conto ove necessario del fattore temporale”. La formulazione dell’articolo può trarre in inganno: il “fattore temporale” citato non si riferisce al tasso di interesse effettivo prima descritto, ma riguarda la necessità di un confronto con il mercato o meglio con i tassi di mercato.

Mi spiego meglio, al momento della rilevazione iniziale del debito o del credito devo verificare se il tasso di interesse effettivo determinato è “significativamente” diverso dal tasso di mercato. Se così è il processo di attualizzazione prima visto, deve essere rielaborato utilizzando il tasso di mercato anziché il TIR (credo iniziate a capire perché prima descrivevo tale metodo come quasi “rivoluzionario”!).

Il tasso di mercato citato è il tasso che sarebbe stato applicato se due parti indipendenti avessero negoziato un’operazione simile con termini e condizioni comparabili. Non è un tasso “medio” di mercato, ma un tasso diciamo “arm’s length” ossia non influenzato da fattori contingenti legali alle parti contrattuali. Un esempio può chiarire: il finanziamento soci erogato ad un tasso del 0,5% non è certamente un tasso di mercato, ma bensì è un tasso di favore ottenuto da una mia parte correlata (il socio) e che non avrei certo ottenuto da una parte indipendente (es. da una banca). In questo caso il differenziale tra valorizzazione del debito con il TIR e valorizzazione del debito con il tasso di mercato determina una componente finanziaria da portare a CE al momento iniziale di iscrizione del debito. Perché tutto questo? Per garantire la confrontabilità dei bilanci nel mercato (altro mantra degli IAS).

Vi assicuro che mai come per questo argomento, gli esempi aiutano a comprendere i concetti. Negli OIC 15 e 19 (attualmente in bozza) sono disponibili diversi esempi, estremamente chiari e comprensibili.

Il metodo presenta ovviamente diverse criticità da gestire (pensiamo ai debiti con tassi variabili indicizzati, all’estinzione anticipata delle posizioni, alle perdite su crediti, per non parlare dei riflessi fiscali!) che magari approfondiremo in questo blog. Ma è anche vero che la norma garantisce diverse esenzioni all’applicazione del metodo: sia per le piccole imprese (bilanci abbreviati), sia per le posizioni già iscritte al 31.12.2015, sia per i casi in cui l’applicazione determina effetti poco significativi.

La cosa importante è prendere coscienza del metodo, che se pur nelle complessità della prima applicazione, può determinare anche effetti positivi a bilancio, in modo da fare le valutazioni più opportune in tempo utile per la chiusura dei prossimi bilanci.

Post scritto da:

dott. Alessandro Pegoraro

Dottore commercialista e revisore legale.