1. Premessa

Con il DL 16.2.2023 n. 11, pubblicato sulla G.U. 16.2.2023 n. 40, è stata sostanzialmente soppressa la possibilità di optare per la cessione del credito relativo alla detrazione spettante per gli interventi “edilizi” effettuati o per il c.d. “sconto sul corrispettivo”, ai sensi dell’art. 121 co. 1 lett. a) e b) del DL 34/2020.

Entrata in vigore

Il DL 11/2023 è entrato in vigore il 17.2.2023.

2. Soppressione delle opzioni per la cessione e lo sconto

A decorrere dal 17.2.2023 non è più possibile optare per la cessione o lo sconto sul corrispettivo ai sensi dell’art. 121 del DL 34/2020 (art. 2 co. 1 del DL 11/2023).

È prevista, tuttavia, una clausola di salvaguardia in base alla quale è ancora possibile optare per la cessione della detrazione o lo sconto sul corrispettivo, di cui alle lett. a) o b) dell’art. 121 co. 1 del DL 34/2020, con riguardo a tutti gli interventi per i quali, anteriormente alla data del 17.2.2023, risultano già presentati i titoli edilizi abilitativi (art. 2 co. 2 – 3 del DL 11/2023).

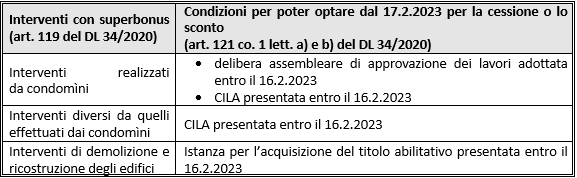

2.1 Interventi per i quali spetta il Superbonus

Nello specifico, con riguardo agli interventi che danno diritto al superbonus (del 110%, 90%, 70% o 65%) è possibile optare per la cessione della detrazione o per lo sconto sul corrispettivo in relazione alle spese sostenute entro il 31.12.2025 se, in data anteriore al 17.2.2023 (quindi fino al 16.2.2023 compreso):

- risulti presentata la CILA per interventi diversi da quelli effettuati dai condomini, di cui all’art. 119 co. 13-ter del DL 34/2020;

- risulti adottata la delibera assembleare di approvazione dei lavori e risulti presentata la CILA per gli interventi effettuati dai condomìni, di cui all’art. 119 co. 13-ter del DL 34/2020 (per poter ancora optare a partire dal 17.2.2023 è necessario che sussistano contestualmente entrambi i requisiti; la sola delibera assembleare di approvazione dei lavori adottata ante2.2023, quindi, non consente di poter optare per la cessione o lo sconto);

- risulti presentata l’istanza per l’acquisizione del titolo abilitativo per gli interventi comportanti la demolizione e la ricostruzione degli edifici.

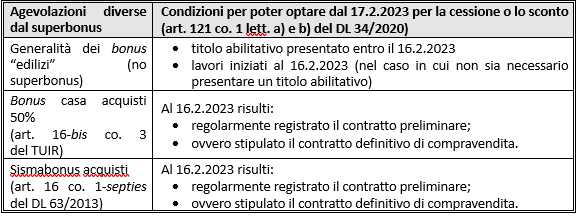

2.2 Interventi per i quali spettano detrazioni diverse dal Superbonus

In relazione agli interventi che danno diritto ad agevolazioni diverse dal superbonus (ad esempio, bonus casa del 50%, ecobonus, sismabonus, bonus barriere 75%), invece, è possibile optare per la cessione della detrazione o per lo sconto sul corrispettivo per le spese sostenute entro il 31.12.2024 (31.12.2025 nel caso del bonus barriere al 75%) se, in data anteriore al 17.2.2023 (quindi fino al 16.2.2023 compreso):

- risulti presentata la richiesta del titolo abilitativo, oppure, per gli interventi per i quali non è prevista la presentazione di un titolo abilitativo, siano già iniziati i lavori (al riguardo dovrebbe poter essere sufficiente una dichiarazione sostitutiva di atto notorio attestante la data di inizio lavori, ma sarebbe opportuno un chiarimento ufficiale che lo confermi);

- risulti regolarmente registrato il contratto preliminare ovvero stipulato il contratto definitivo di compravendita dell’immobile nel caso possano competere le detrazioni acquisti di cui all’art. 16-bis 3 del TUIR (c.d. “bonus casa acquisti 50%”) o all’art. 16 co. 1-septies del DL 63/2013 (c.d. “sismabonus acquisti”).

2.3 Fruizione delle detrazioni in dichiarazione dei redditi

Tutti coloro che stanno valutando l’effettuazione di interventi “edilizi” per i quali spettano bonus fiscali e che non soddisfano le condizioni richieste dall’art. 2 co. 2 del DL 11/2023 (si vedano i precedenti § 2.1 e 2.2 e salvo ulteriori modifiche che potranno essere introdotte in sede di conversione in legge), quindi, potranno beneficiare delle detrazioni fiscali soltanto in dichiarazione dei redditi.

L’art. 2 co. 4 del DL 11/2023 in argomento, infatti, abroga anche tutte quelle disposizioni che, anteriormente alla generalizzazione delle opzioni, ad opera dell’art. 121 del DL 34/2020, consentivano di poter cedere la detrazione fiscale o di optare per lo sconto sul corrispettivo con riguardo a particolari interventi “edilizi” (determinati interventi volti alla riqualificazione energetica degli edifici e di riduzione del rischio sismico).

3. Cessionari pubbliche amministrazioni

Aggiungendo il co. 1-quinquies all’art. 121 del DL 34/2020, viene stabilito che le Pubbliche Amministrazioni di cui all’art. 1 co. 2 della L. 196/2009 non possono essere cessionarie dei crediti d’imposta derivanti dall’esercizio delle opzioni di cessione/sconto (art. 1 co. 1 lett. a) del DL 11/2023).

4. Responsabilità solidale per il cessionario

Nel caso in cui sia accertata la mancata sussistenza, anche parziale, dei requisiti che danno diritto alla detrazione d’imposta, l’Agenzia delle Entrate provvede al recupero dell’importo corrispondente alla detrazione non spettante nei confronti dei soggetti beneficiari (art. 121 co. 5 del DL 34/2020).

In presenza di concorso nella violazione con dolo o colpa grave, anche i fornitori che hanno applicato lo sconto e i cessionari sono solidalmente responsabili.

Aggiungendo i commi 6-bis, 6-ter e 6-quater all’art. 121 del DL 34/2020, l’art. 1 co. 1 lett. b) del DL 11/2023 introduce disposizioni che escludono detta responsabilità solidale per i cessionari (compresi i correntisti diversi dai consumatori o utenti) nel caso dimostrino di:

- aver acquisito il credito d’imposta;

- essere in possesso della documentazione richiesta dal nuovo co. 6-bis dell’art. 121 del DL 34/2020, per poter beneficiare della detrazione.

4.1 Documentazione da conservare

Con riguardo a quest’ultimo punto, occorre dimostrare di essere in possesso della seguente documentazione, relativa alle opere che hanno originato il credito d’imposta:

- titolo edilizio abilitativo o dichiarazione sostitutiva per interventi in edilizia libera;

- notifica preliminare dell’avvio dei lavori alla ASL, ove dovuta;

- visura catastale ante operam dell’immobile oggetto degli interventi oppure, nel caso di immobili non ancora censiti, domanda di accatastamento;

- fatture, ricevute e/o altri documenti di spesa, nonché documenti attestanti l’avvenuto pagamento delle medesime (es. bonifici);

- asseverazioni, quando obbligatorie per legge, dei requisiti tecnici degli interventi e di congruità delle relative spese, corredate da tutti gli allegati previsti dalla legge, rilasciate dai tecnici abilitati, con relative ricevute di presentazione e deposito presso i competenti uffici;

- delibera condominiale di approvazione dei lavori e tabella di ripartizione delle spese tra i condomini (nel caso di interventi su parti comuni condominiali);

- ove dovuta, documentazione prevista dall’art. 6 co. 1 lett. a), c) e d) del DM 6.8.2020 “Requisiti” (nel caso di interventi di efficienza energetica);

- visto di conformità rilasciato sull’opzione che ha “generato” il credito d’imposta;

- attestazione rilasciata dai soggetti obbligati al rispetto della disciplina in materia di antiriciclaggio, che intervengono nella cessione del credito d’imposta, di avvenuta osservanza degli obblighi di cui agli artt. 35 e 42 del DLgs. 231/2007.

4.2 Assenza di documentazione e onere della prova

Il mancato possesso della documentazione non costituisce, da solo, causa di responsabilità solidale per dolo o colpa grave del cessionario, il quale può fornire, con ogni mezzo, prova della propria diligenza o non gravità della negligenza.

L’onere della prova della sussistenza dell’elemento soggettivo del dolo o della colpa grave del cessionario grava sull’ente impositore.

Post scritto da:

Lo Studio