INTRODUZIONE

La Legge di Bilancio 2018 (Legge 27 dicembre 2017, n. 205) ha esteso a decorrere dal 01 gennaio 2019 l’obbligo della fatturazione elettronica tra i soggetti privati. Con provvedimento dell’Agenzia delle Entrate n. 6 del 30 aprile 2018 sono state definite le relative modalità tecniche attuative.

È una novità epocale che coinvolgerà molti di noi e che ha l’intento di avviare un processo di semplificazione amministrativa nei rapporti economici tra i privati, ma indubbiamente anche di agevolare l’attività di controllo da parte dell’Amministrazione finanziaria e, in particolare, di contrastare l’evasione IVA.

È certamente opportuno prendere coscienza per tempo di tutte le novità in modo da arrivare all’appuntamento del primo gennaio con la necessaria preparazione, prevedendo ogni possibile problematica operativa in fase di attuazione.

CHI È INTERESSATO?

L’obbligo della fatturazione elettronica riguarda tutti i soggetti privati residenti in Italia (o non residenti ma identificati in Italia).

Sono tuttavia espressamente esclusi dall’obbligo coloro che applicano il regime forfettario (Legge n. 190/2014, art. 1, commi 54-89) oppure il regime fiscale di vantaggio (D.L. n. 98/2011, art. 27, commi 1 e 2), che comunque possono aderire in via facoltativa.

QUALI OPERAZIONI RIGUARDA?

La fatturazione elettronica riguarda le cessioni di beni e le prestazioni di servizi effettuate tra soggetti residenti, stabiliti o identificati in Italia. Sono ricomprese anche le relative note di variazione.

Tuttavia le tradizionali fatture analogiche (per intenderci quelle “cartacee”) non spariranno del tutto, ma coesisteranno (in alcuni casi) assieme alle fatture digitali.

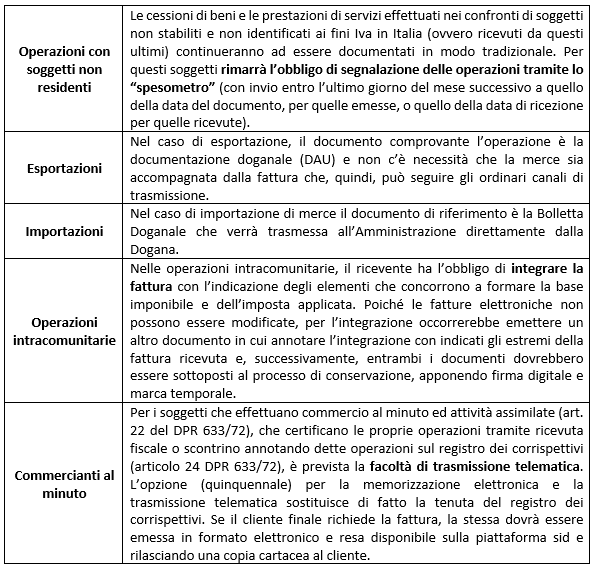

In particolare la fattura analogica rimarrà per le seguenti fattispecie:

Attenzione va certamente posta in alcuni casi particolari tra i quali segnaliamo: ventilazione dei corrispettivi, regime speciale degli agricoltori, regime speciale delle agenzie di viaggio, regime speciale del margine, regime monofase, cessioni in modalità di tentata vendita, soggetti con annotazione delle fatture entro il trimestre successivo, soggetti che effettuano pagamenti per conto terzi (es. spedizionieri), regime semplificato per cassa.

COS’E’ IL SISTEMA DI INTERSCAMBIO ?

La fattura elettronica è una fattura emessa e ricevuta in formato digitale (XML). Finora la spedizione della fattura avveniva direttamente tra fornitore e cliente, magari via email ma con obbligo da parte del ricevente di stamparla e conservarla in cartaceo.

Con la fatturazione elettronica, tra fornitore e destinatario della fattura si interpone il “Sistema di Interscambio” o abbreviato “SDI”.

Lo SDI non è altro che un portale internet, istituito dal Ministero dell’Economia e delle Finanze e gestito dall’Agenzia delle Entrate, il quale riceve e smista le fatture elettroniche emesse dai soggetti IVA, notificando con opportune ricevute l’esito di ogni trasmissione.

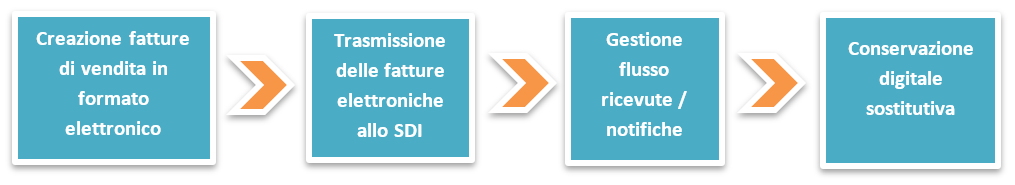

Operativamente quindi il fornitore dovrà:

- Dotarsi di un software per generare la fattura in formato elettronico

- Trasmettere la fattura elettronica allo SDI

- Conservare digitalmente le fatture elettroniche

A tal fine l’Agenzia delle Entrate ha reso disponibile dei propri applicativi gratuiti anche se è certamente preferibile dotarsi di un software integrato con il proprio gestionale (solitamente i software gestionali consentono di precompilare le fatture elettroniche con i dati anagrafici dei clienti, inviare in automatico le fatture elettroniche allo SDI e, anche, di semi-automatizzare la rilevazione in contabilità delle fatture emesse e ricevute.

Vi sono tre modi per poter inviare le fatture elettroniche al sistema di interscambio:

- Tramite PEC;

- Tramite il sito internet dell’Agenzia delle Entrate;

- Tramite specifici software per l’invio telematico (web service o ftp)

Le ultimi due modalità necessitano dell’identificazione (accreditamento) del soggetto destinatario sul portale dell’Agenzia delle Entrate (in sostanza ogni soggetto ricevete un codice che lo identifica per la trasmissione).

Il file da inviare tramite Sistema di Interscambio può contenere una fattura singola, un lotto di fatture (più corpi fattura con la stessa intestazione), oppure un file zip contenente uno o più file fattura. Lo SDI effettua una serie di controlli sui file ricevuti: nomenclatura ed unicità del file trasmesso, dimensioni del file, integrità del documento, autenticità del certificato di firma, conformità del file e del formato, conformità del contenuto, validità del contenuto della fattura, unicità della fattura. Tutti i controlli sopra descritti comportano l’accettazione o il rifiuto del file. Se il file fattura non supera tutti i controlli sopra indicati, il Sistema di Interscambio invia la notifica di scarto all’emittente o al suo intermediario.

COME CAMBIANO I TEMPI DI EMISSIONE DELLA FATTURA?

Anche con la fatturazione elettronica la fattura deve essere emessa entro le ore 24 del giorno in cui l’operazione si considera effettuata, salvo le fatture differite. Con la fattura elettronica rileva però la data di emissione indicata nel file e fermo restando che la fattura deve essere inviata allo Sdi entro il giorno di effettuazione dell’operazione.

La fattura si considererà emessa solo se consegnata per via elettronica al destinatario o resa disponibile nella sua area web. L’avvenuta consegna è notificata al cedente da una ricevuta dello Sdi (tale ricevuta attesta che la fattura è stata emessa). Se la fattura viene scartata dallo Sdi si considera non emessa.

L’Agenzia delle Entrate ha chiarito che in fase di prima applicazione il file fattura inviato con un “minimo di ritardo” ma comunque tale da non pregiudicare la corretta liquidazione dell’imposta non sarà sanzionato.

La data di ricezione corrisponde alla data in cui la fattura è resa disponibile al destinatario. L’Agenzia delle Entrate garantisce la consegna tramite SDI entro 5 giorni. In caso di mancata consegna la data di ricezione corrisponde alla data di presa visione della stessa sul sito dell’Agenzia delle Entrate da parte del cessionario / committente.

LA DELEGA ALL’INTERMEDIARIO

La legge prevede che il processo di trasmissione delle fatture elettroniche allo SDI possa essere delegato ad un intermediario abilitato (ad esempio al proprio commercialista). In tal caso, afferma la legge, il cedente/prestatore rimane comunque l’unico responsabile dell’emissione del documento.

In questi casi, tipicamente, il consulente mette a disposizione del cliente un software (on line) per la sola compilazione delle fatture. Il flusso di invio viene poi gestito interamente dal consulente.

ADDIO ALL’ARCHIVIO CARTACEO?

Le fatture elettroniche devono essere conservate in modalità elettronica per 10 anni. Il processo di conservazione elettronica termina con l’apposizione di un riferimento temporale “opponibile a terzi” sul pacchetto di archiviazione e deve concludersi entro tre mesi dalla scadenza prevista per la presentazione della relativa dichiarazione dei redditi annuale.

L’Agenzia delle Entrate ha messo a disposizione un servizio gratuito che garantisce la conservazione elettronica delle fatture, nel rispetto del DM 17.6.2014, anche se, come già detto, è sempre preferibile una soluzione integrata con il proprio gestionale.

L’archivio cartaceo rimarrà ovviamente per le fattispecie nelle quali la fatturazione elettronica non è applicata (es. operazioni con l’estero), ma certamente sarà un archivio più snello.

COSA SUCCEDE SE NON ADOTTO LE NUOVE DISPOSIZIONI?

In caso di violazione dell’obbligo di fatturazione elettronica, la fattura si considera non emessa e di conseguenza vengono irrogate le conseguenti sanzioni pecuniarie (art. 6, comma 1, D.Lgs. n. 471/1997). Le sanzioni per omessa fatturazione saranno applicate nella misura compresa tra il 90% e il 180% dell’imposta e la sanzione sarà applicata in misura fissa, da 250 a 2.000 euro, se la violazione non incide sulla corretta liquidazione del tributo. Il cessionario e il committente, per non incorrere nella sanzione pari al 100% dell’imposta, con un minimo di 250 euro, di cui all’art. 6, comma 8, del D.Lgs. n. 471/1997, devono adempiere agli obblighi documentali ivi previsti mediante il Sistema di Interscambio.

SOLO NUOVI ADEMPIMENTI O ANCHE VANTAGGI?

La fatturazione elettronica, superata la fase iniziale che inevitabilmente creerà qualche disagio, porterà indubbi vantaggi dal punto di vista amministrativo e contabile:

- riduzione del tempo dedicato all’attività di inserimento contabile delle fatture, che consentirà ai referenti contabili di dedicarsi ad attività diverse, magari a maggiore valore aggiunto;

- riduzione del consumo di carta per la stampa delle fatture;

- riduzione dei tempi di consegna dei documenti fiscali (al proprio consulente o ai destinatari per posta o email);

- valorizzazione dei dati delle fatture che saranno più facilmente disponibili e fruibili per analisi ed elaborazioni.

A questi si aggiungono i vantaggi di natura fiscale che il legislatore ha previsto a fronte del nuovo obbligo, in particolare:

- esonero dal 01.01.2019 dall’obbligo di comunicazione delle fatture emesse (spesometro);

- per i soggetti in contabilità semplificata precompilazione da parte dell’Agenzia delle Entrate (tempistica ancora da definire) di: liquidazioni periodiche IVA, bozza dichiarazione IVA annuale, bozze F24 di versamento IVA;

- esonero (a seguito di specifico provvedimento) dall’obbligo di tenuta dei registri IVA acquisti e vendite;

- riduzione dei termini di accertamento da 5 a 2 anni, se oltre all’adozione della fatturazione elettronica venga garantita la tracciabilità dei pagamenti ricevuti ed effettuati per tutte le operazioni di ammontare superiore a 500,00 Euro (le modalità dovranno essere definite da un apposito decreto).

Dott. Alessandro Pegoraro

Post scritto da:

Sistemassociati